导读:断直连以后支付机构接入网联,与各银行信息通信,我们已经清楚了支付机构与网联之间的链接,那么银行侧是如何与网联链接呢?本文重点介绍断直连以后的行内支付系统。

网联平台全称为“非银行支付机构网络支付清算平台”,网联平台的建设背景是网络支付市场高速发展多年,形成了支付机构与银行间多头直连模式,随之带来了违规清算、资金挪用、标准不一、资源浪费等多重风险。这种模式使得第三方支付机构可以绕过银联,单独一家第三方支付机构就能连接过百家银行,成为事实上的“网上银联”。这种状况下,不仅接口重复,而且开设多个备付金账户,关联关系复杂且透明度低,第三方支付机构相当于各自构建了支付清算体系,游离于现有清算系统之外。它的建设自此拉开序幕,“断直连”和“备付金集中存管”两大任务也随之启动,支付市场正式进入了一个崭新的时代。作为最年轻的国家金融基础设施,网联平台致力于提供公共统一的转接清算服务,努力实现资金清算的集中化、透明化、规范化。2.网联平台建设的目的

网联平台的建设目的不仅在于规范网络支付市场,提高交易透明度和安全性,更重要的是通过集中化、透明化和规范化的清算服务加强了对客户备付金的监管,确保了客户资金的安全和合法使用。此外,网联平台还旨在促进支付市场的创新和发展,通过公共统一的转接清算服务,降低了支付机构的运营成本,提高了支付效率为支付行业的发展提供了更加公平、公正、透明的市场环境。 3.对接模式的转变

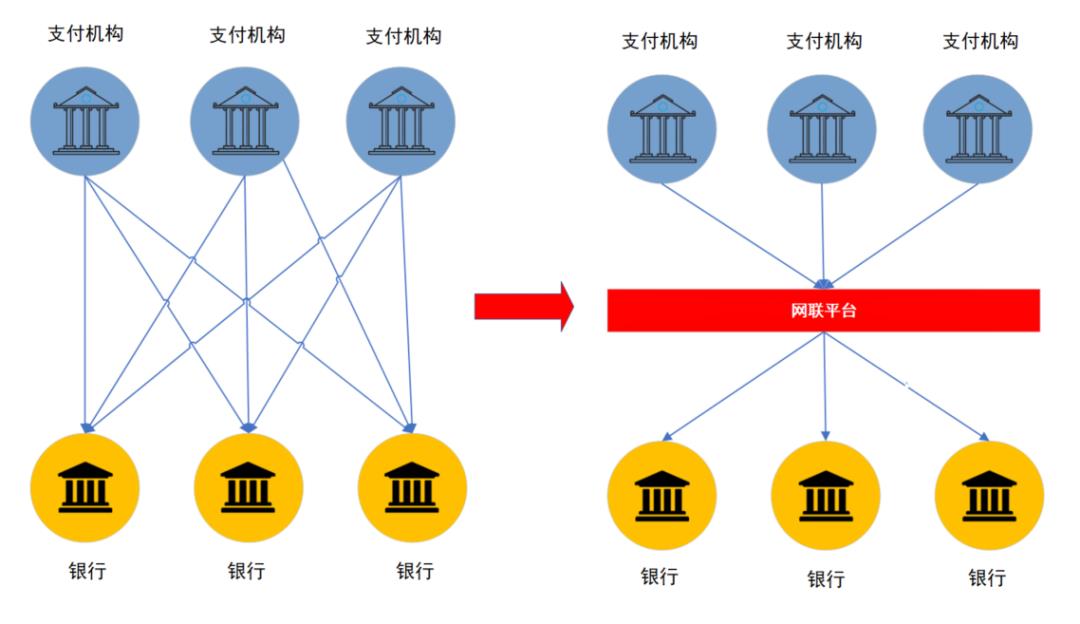

在“断直连”之前,支付机构和银行都是要一家家地去对接,形成了一个很大的关系网,存在对接流程复杂、技术规范不统一、客户备付金监管不透明等一系列风险。而在“断直连”之后,支付机构与银行都是统一对接到网联平台,由网联平台负责交易流程串接以及资金清算,既统一了对接标准和技术标准,又使得客户备付金接受央行的监管,保障了客户资金的安全以及合法使用。4.网联平台提供的主要功能

4.1.快捷支付

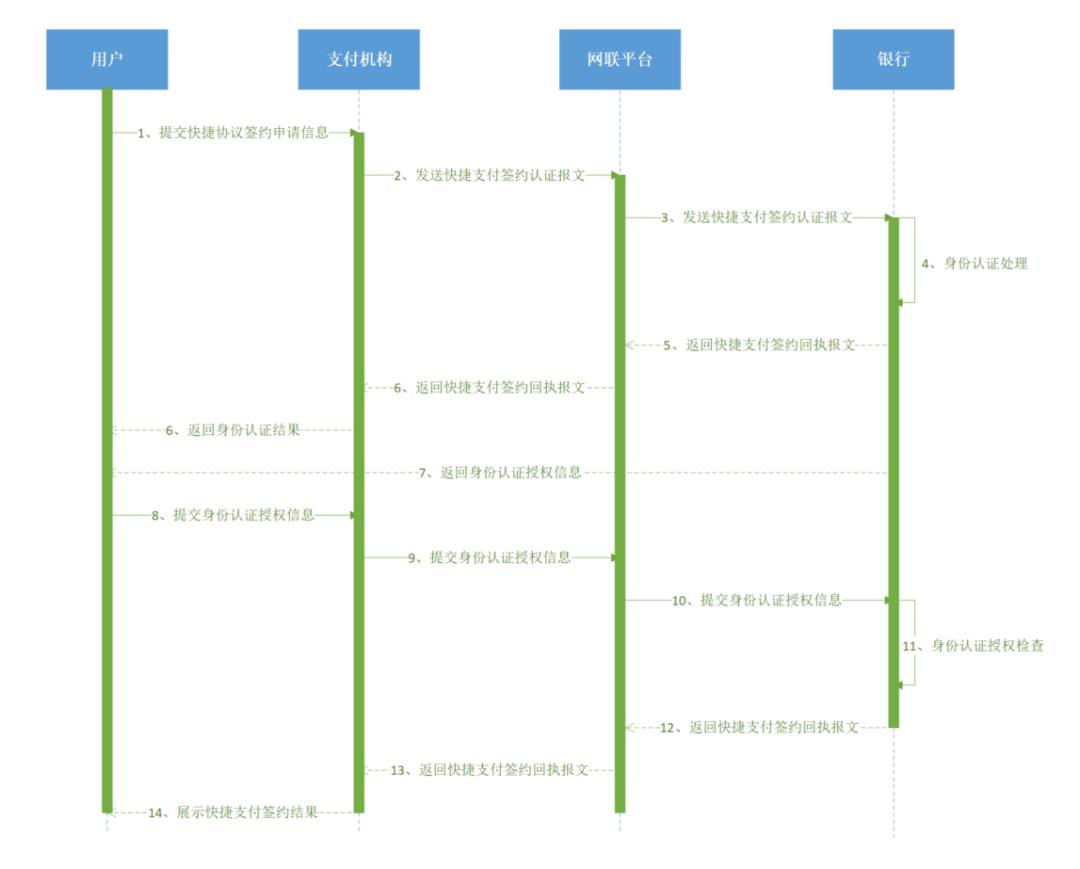

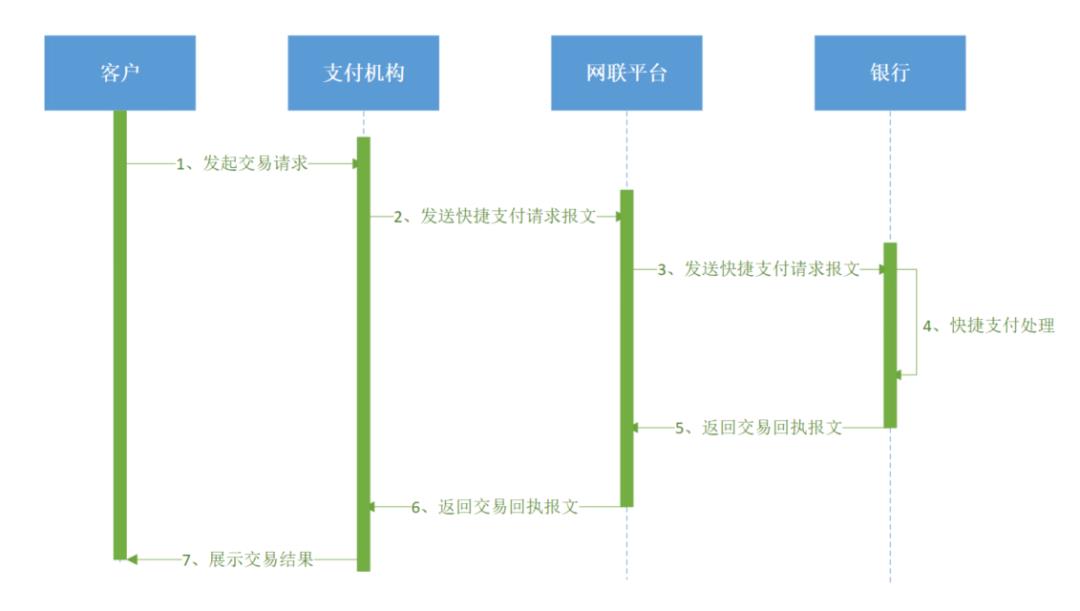

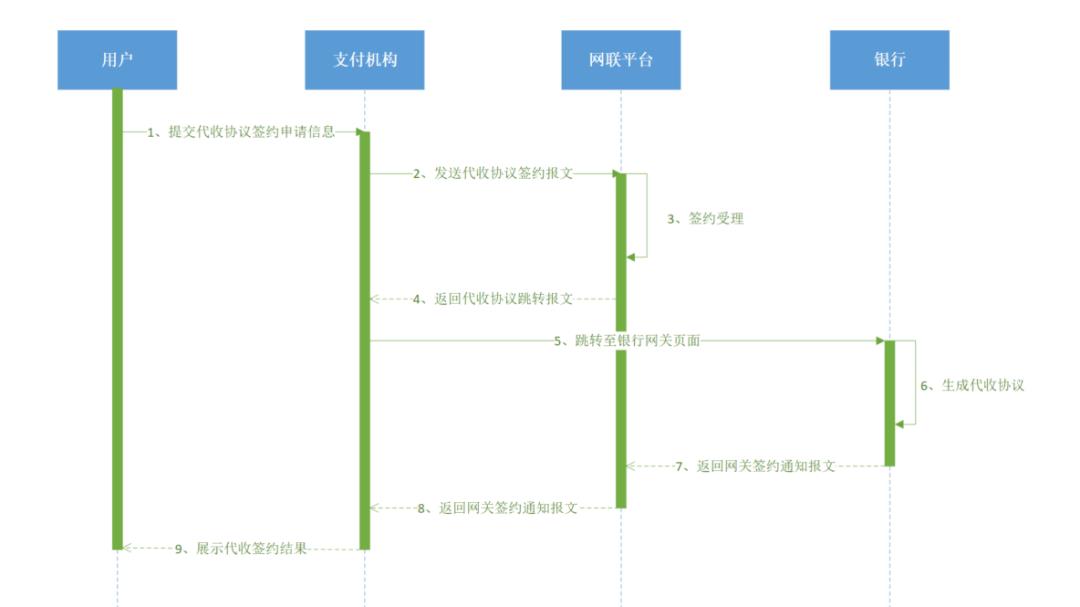

快捷支付是指用户在支付机构APP或网页上绑定银行卡后,后续可以直接使用已绑定银行卡直接支付的一种交易类型,无需在每次支付时都录入银行卡卡号。例如在淘宝上购物后使用支付宝进行支付,以及其他的生活服务消费等应用场景。快捷支付签约流程

4.2.付款业务

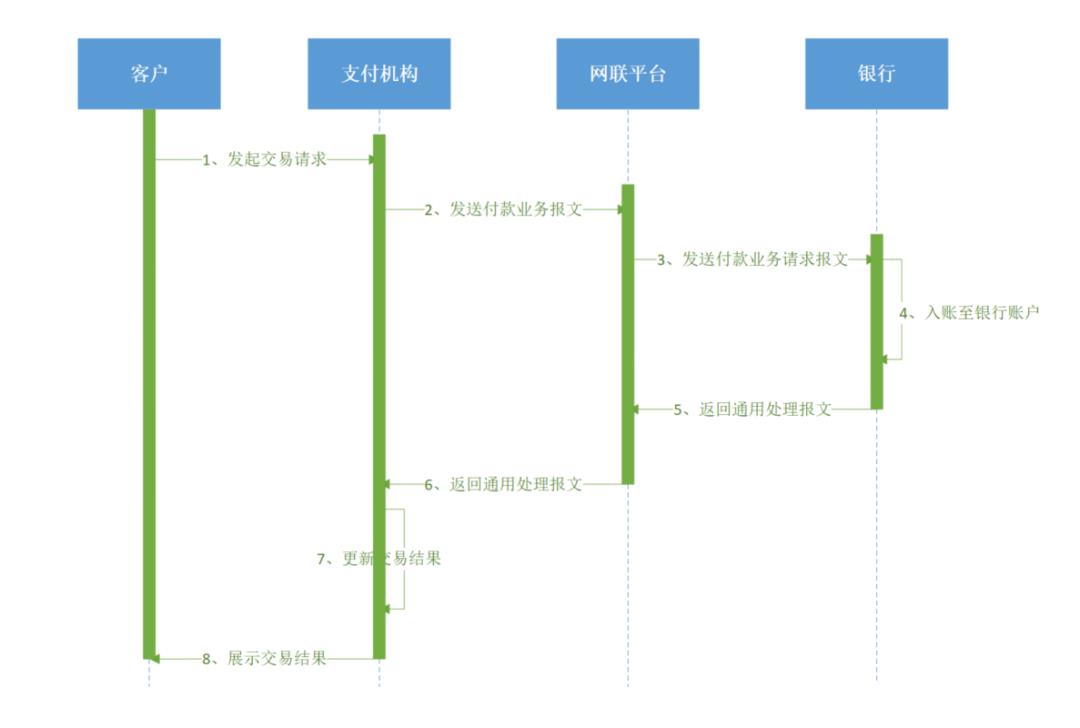

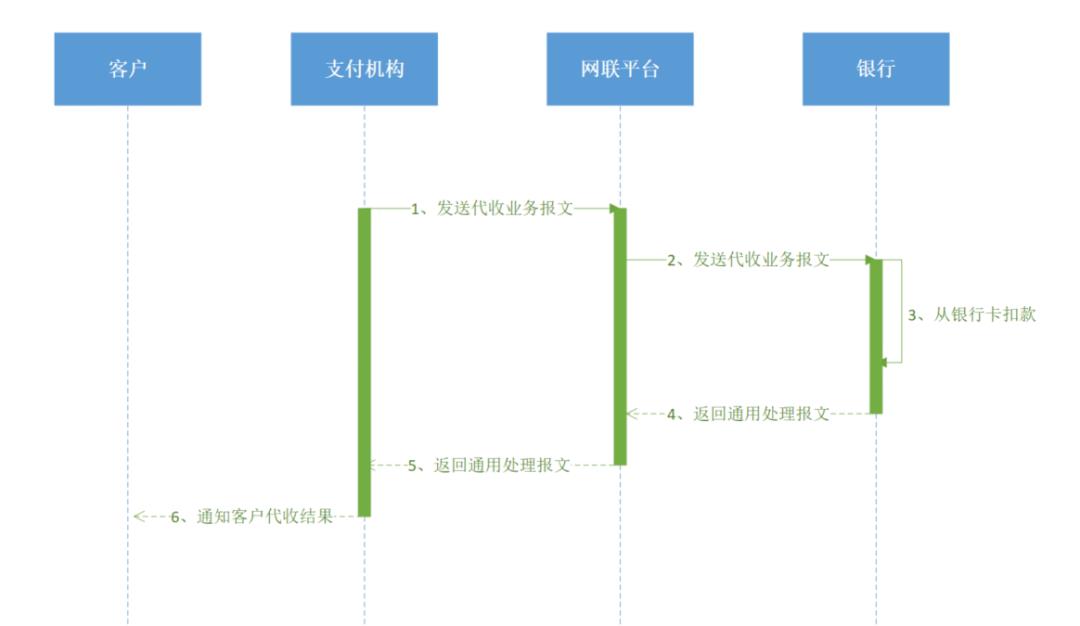

付款业务是指用户在支付机构APP或网站发起的钱包余额提现到银行卡、商户资金结算(包括预付卡商户结算)、信用卡还款等入账类的场景。4.3.代收

代收业务是指经付款人同意,收款人委托代收机构按照约定的频率、额度等条件,从付款人开户机构扣划付款人账户资金给收款人,且付款人开户机构不再与付款人逐笔进行交易确认的支付业务。例如,在微信APP的生活缴费页面,签订的定期从银行卡代扣电费的业务。4.4.网关支付

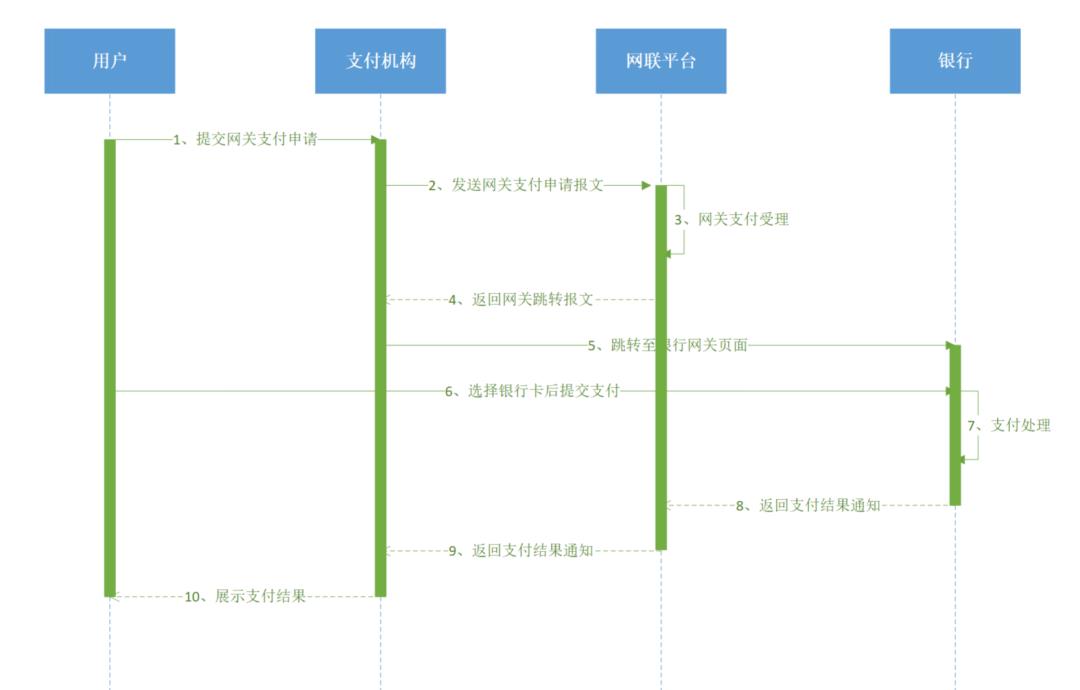

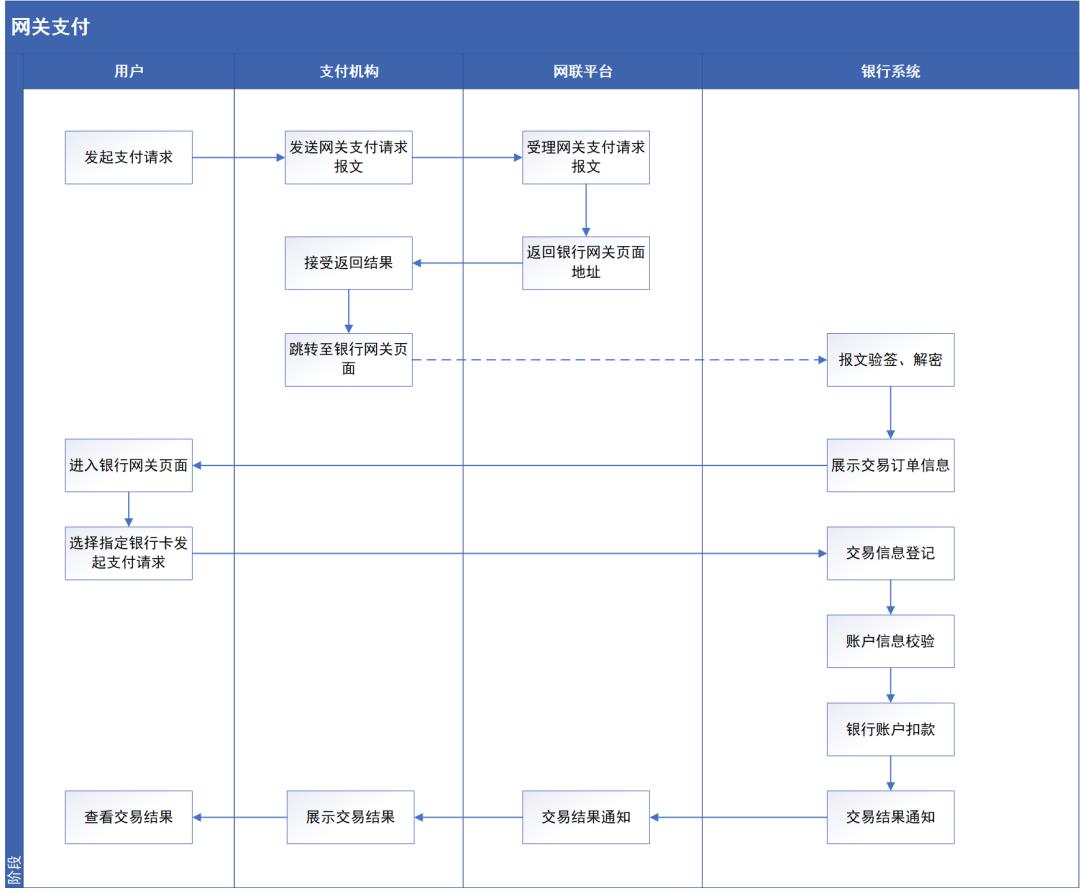

网关支付是指用户在线上消费场景下,从支付机构跳转至银行网关页面完成支付的一类业务。比如使用支付宝网页版支付时,在收银台界面,选择某个银行后跳转至银行H5网关页面,再选择对应银行卡进行支付的场景。4.5.退款

退款交易是对已发生的快捷支付、代收、网关支付等交易进行反向处理,将用户资金退回原有的银行账户。例如用户在淘宝上选定商品并使用支付宝支付后,觉得商品不合适,这时发起了退款请求将资金退回原有的银行账户。 5.银行侧支付系统

5.1.总体架构

网联银行侧系统常见的架构设计思路可按照四个层次进行划分,分别是应用服务层、公共服务层、通讯前置层、基础服务层。 应用服务层:以网联平台所支持的交易类型为基础来设计对应的服务,服务与服务之间相互独立,可根据业务诉求、交易流程、性能等方面的需要独立扩展,以满足灵活多变的业务需求;公共服务层:提供了应用服务层所需依赖的业务服务组件,可减少应用服务层重复造轮子;以协议管理服务为例,主要是对快捷支付协议以及代收协议进行管理,支持协议签订、协议解约、协议查询等子功能,并支持从行内的其他系统或网联平台发起的协议变更处理;同样的,交易限额一般有单笔限额、日累计限额、月累计限额等维度,可提供交易限额扣减、回滚、查询等子功能。而风控、反洗钱检查服务,一般行内都有风控中心或反洗钱中心提供相关服务,按照其提供的服务规范及业务部门规则进行校验即可;通讯前置层:直接对应网联平台,提供了报文签名验签、敏感字段加解密、报文拆拼、格式转换、通讯组件等服务,这类服务变化较少,独立运行可保持系统的稳定性;如签名验签、加解密模块,网联平台有相应的安全信息规范,加密算法支持国密及国际算法,一般是采用硬件加解密,国内的产商有提供整套的解决方案,根据其API封装对应的服务即可;而像报文拆拼服务,由于网联平台的规范是XML报文,且每个交易类型都有不同的报文字段,可抽象出XML报文的拆拼包服务,专门处理处理报文的拼接和拆解;基础服务层:提供了数据库、消息中间件、缓存组件、配置管理、任务调度等服务,实际按各家银行的技术架构进行设计。

快捷支付交易涉及的角色包含用户、支付机构、网联平台、银行,用户在支付机构发起交易请求后,经网联平台发送至用户银行卡所在银行(简称发卡行),发卡行经校验、账户扣款后返回交易结果。在银行支付系统的交易流程中,有几个流程节点需要特别注意。交易信息登记,可以理解为将交易订单信息存储至数据库,其关键交易要素包含交易日期、交易时间、支付机构编号、支付系统流水号、快捷支付协议号(标识着某张银行卡绑定了某个支付机构,用一串唯一的ID表示)、账户类型(如借记卡、贷记卡、公司结算账户)、网联平台流水号(标识唯一一笔交易,由网联平台生成)、网联平台场次号(标识着某个小时内的交易,由网联平台生成,是一串字母+日期+数字的组合)、付款方账户编号、付款方账户名称、收款方账户编号、收款方账户名称、交易金额、业务种类等,交易订单信息登记后,后续可提供相应报表给业务人员查询;快捷支付协议检查,该流程主要是校验快捷支付报文中的协议号(标识着某张银行卡绑定了某个支付机构,用一串唯一的ID表示,由银行支付系统生成)在银行支付系统是否存在记录,存在记录的话是否协议状态是正常的,如果都不符合则拒绝交易请求,校验通过后则可获取协议信息中的签约人银行账户、名称等信息,用于后续环节从指定账户扣款; 交易限额扣减,如果是客户有在银行系统设置了银行卡所在支付机构的单笔限额、日累计限额、月累计限额,则会在扣款前进行交易限额扣减,以降低因盗刷等原因造成的资金损失风险,如交易最终失败,需将交易限额进行回滚处理,否则会导致交易限额虚减;最后,流程的第七、八步不同银行有不同的校验规则、控制策略,这里只列出通用的处理流程。每年的京东618、淘宝天猫双11、双12都有快捷支付交易的保障要求,交易性能要求非常高,交易设计时需尽可能减少与外系统的交互环节,同时做好技术优化,才能使交易有足够高的性能来顶住电商大促活动带来的流量冲击。5.3付款业务

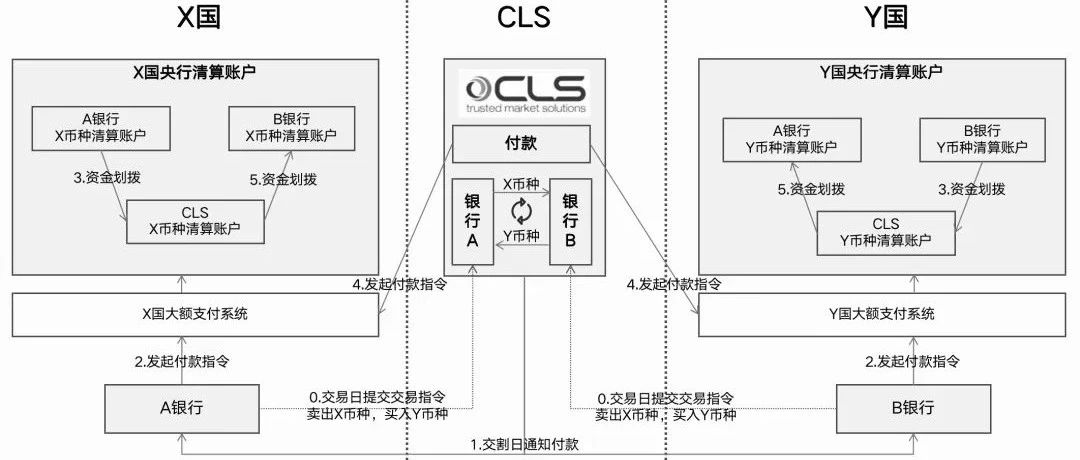

付款业务交易是用户从支付机构端发起,经网联平台发送至用户用户银行卡所在银行(简称发卡行)进行入账处理。交易信息登记,与快捷支付一样,只是相比于快捷支付的信息登记,付款业务的信息登记不需要“快捷支付协议号”账户信息校验,银行账户一般分借记卡(储蓄卡)、信用卡、对公结算账户,借记卡又分为Ⅰ类户、Ⅱ类户、Ⅲ类户,不同的账户类型有不同校验规则,像借记卡一般是校验卡状态、账户属性即可,而信用卡除了校验卡状态,还要校验CVV2、有效期、账户支持的币种等信息;银行账户入账,如账户类型是借记卡的话,入账处理就比较简单,直接调用银行核心系统服务即可;如果账户类型是信用卡,还需考虑账户币种问题,假设账户是美元账户,需按照当天的汇率、手续费进行购汇处理(指当用户需要支付外币时,用人民币去购买外币的行为)。 5.4网关支付

跳转至银行网关页面,该网关页面地址是由银行提供,网联平台提前配置,支付机构发起网关支付请求时,网联平台再返回该地址给支付机构;提交支付,用户在银行网关页面发起支付时会有类似在银行个人/对公网银系统的相关校验,比如交易密码验证、KEY盾、U盾、动态口令、数字证书、指纹识别、人脸识别等校验方式。目前网关支付,主要是面向企业用户,因为企业用户涉及商品交易金额较大,所有更注重交易安全性。而个人用户已经很少使用了,因为其操作流程较为复杂,所以更多的是使用快捷支付。 5.5退款

交易信息登记,可以理解为将交易订单信息存储至数据库,其关键交易要素包含交易日期、交易时间、支付机构编号、支付系统流水号、账户类型、网联平台场次号、网联平台流水号、网联平台流水号、付款方账户编号、付款方账户名称、收款方账户编号、收款方账户名称、交易金额、原交易金额、业务种类等,交易订单信息登记后,后续可提供相应报表给业务人员查询;加载原交易信息,这里指的是通过退款报文中的原网联流水号加载原支付交易信息,来获取待退款账户的相关信息,以便后面进行退款入账处理;核实退款请求,会存在某个用户多次退款的场景,例如在淘宝买了多样商品后一次性支付,后续发现有几个商品不合适发起了退款请求,这时支付宝会逐笔发起退款报文,但报文中的原网联流水号是一样的;所以遇到此类场景,需保证多次退款的合计金额不能超过原支付交易金额,防止恶意退款造成的银行短款。 5.6对账

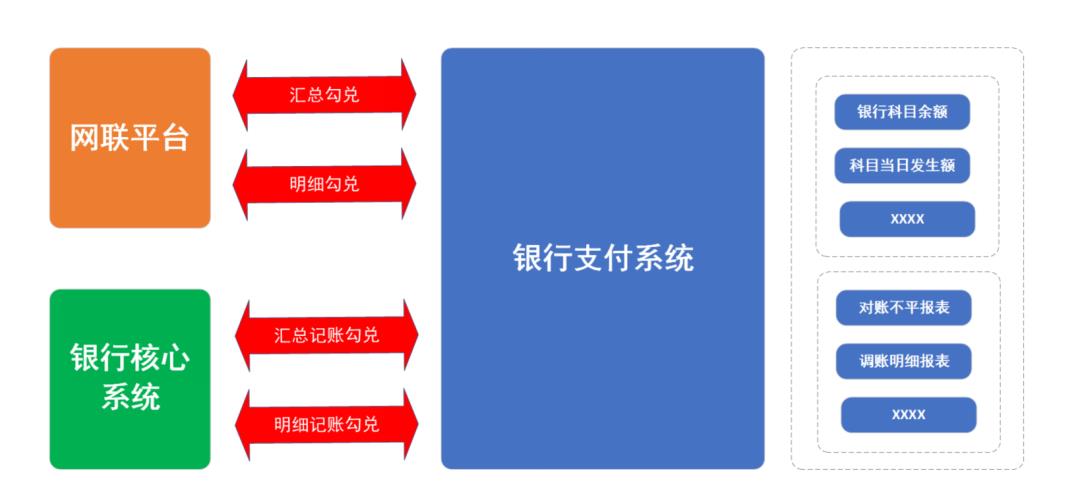

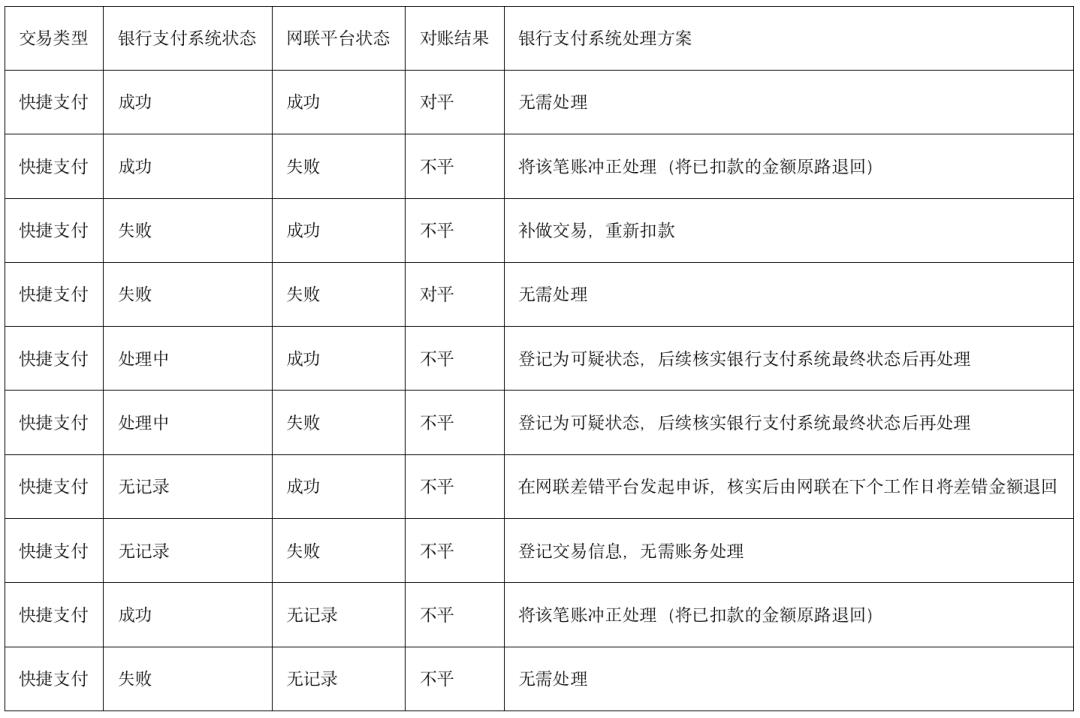

在完成支付交易后,必须进行对账处理,做好对账模块的设计可防止误差和欺诈行为、确保账务的准确性、满足外部法规和监管的规定的要求。在银行支付系统对账模块的设计中,一般会涉及多个对账主体,以网联平台为例,这些对账主体包含银行支付系统、银行核心系统、网联平台,需要对这三方的交易数据进行对账才能及时发现账务问题。对账的方式包含汇总对账以及明细对账,对账要素又包含交易类型、金额、状态、笔数等等,对账数据来源主要是文件,网联平台每小时提供的对账文件,银行核心系统每天提供的记账明细文件。一般对账模块的设计思路是,银行支付系统先与网联平台进行对账,包含汇总对账及明细对账,以网联平台的对账文件数据为准与银行支付系统的交易数据进行比对,双方交易状态、金额完全一致的交易数据记为对平,不一致则记为不平,对账不平数据需登记至对账不平报表。接着将支付系统的交易数据与银行核心系统的交易数据进行比对,以记账状态、金额完全相同为标准,标识出对账不平的数据登记至对账不平报表。 最后,银行内部人员可在对账不平报表查询记录,核对对账不平原因,确认不平后可发起差错调账处理。汇总对账结果示例

6.总结归纳

网联银行侧支付系统的设计,一般是以网联平台所支持的功能为基础,结合银行自身支付体系、技术架构、以及关联系统提供的服务,设计出扩展性强、容错性高、性能优越的支付系统。像快捷支付、付款业务有性能要求,设计上需注意交易流程的简洁性、性能调优像网关支付交互流程较多,需注重异常设计,即使流程节点的中断也需要能需跑流程最后加上对账差错作为兜底手段,以确保资金的安全性。